コメ取引市場は農水省の専売特許なのか?【熊野孝文・米マーケット情報】2022年12月27日

コメが先物市場で試験上場されていた時期に現物の受け渡しが最も多かった業者がコメの再上場に向けて取引所と意見交換している。再上場の意思があるのは農水省より本上場を認められなかった堂島商品取引所であるが、意見交換したのは堂島取ではない。堂島取は農水省の所管物資取引所であるため上場商品は農水省の認可が必要になるが、そうでない取引所がコメを上場したいと手を挙げた時にはどうなるのか?海外の取引所が日本米を上場する際は農水省の判断など関係ないのである。

先物市場で現物の受け渡しは、当限納会で現受けする方法ともうひとつは合意早受渡しで、納会の期日前に産地銘柄等級を指定して受け渡しを行うことができるため、堂島取では盛んに早受渡しが行われていた。一般的な先物市場では差金決済で取引を終わらせ、現物の受け渡しはごく限られたものであるが、堂島取は現物の受け渡しが多いことでも特異な取引所であった。

その中で受け渡しが最も多かった業者とは、国内のコメ卸ではなかった。その業者とは外資系商社、いわゆる穀物メジャーで、売上高は小麦、大豆、トウモロコシを主に扱い、日本円換算で2兆2000億円もある。

その穀物メジャーが日本のコメ先物市場を使ってどのような取引を行っていたかというといわゆるベーシス取引である。ベーシス取引とはわかりやすく言うと時間・空間・物質の利ザヤを利用した取引のことで、アメリカの大学では農業経営者になるためには必須の科目だが、日本の大学ではどこも教えるところがない。東京穀物商品取引所でコメの試験上場が始まった際に商品設計を担当していた大変有能な職員がアメリカの大学から800ページもあるベーシス取引の教本を取り寄せて、それを翻訳、コメの当業者向けのセミナー教材として活用することを計画していた。ところが肝心の取引所が閉鎖に追い込まれたため日の目を見ることがなかった。その職員は別の取引所へ移り、そこで電力の商品設計を手掛け見事に上場を果たした。

この穀物メジャーがベーシス取引を利用してコメでどのような取引をしていたのか具体例を一つ示す。

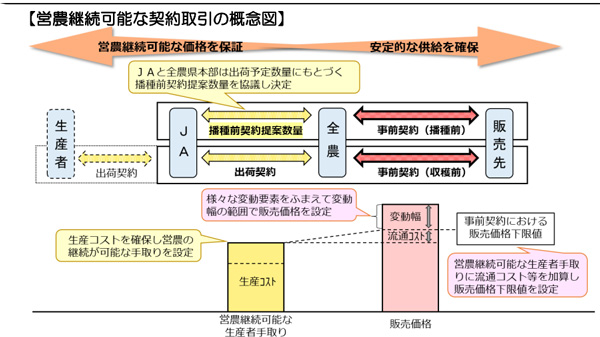

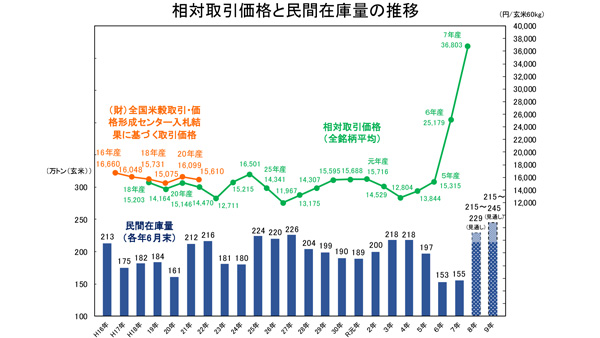

この穀物メジャーは、秋田県内のK農協と田植え前にその年に収穫されるあきたこまちの事前契約を行っていた。もちろん価格と数量を明示して契約していた。農協としては事前に売り先と所得が確保できるので大変ありがたい取引であった。ただ、当時、秋田あきたこまちは上場されていなかったので、東京コメに売りヘッジした。一俵1万4000円で事前購入契約をしたものを東京コメの10月限に1万2000円で売りつないだのだ。普通に考えるとこの時点で2000円の差損が発生するが、先物市場と現物市場を活用してベーシス取引を行えばそうした差損は発生しないのである。

東京コメは日本全国で生産される検査米であればどの産地銘柄であっても受け渡し可能で、この穀物メジャーは福島の雑銘柄をスポット市場で買ってそれを先物市場の納会で渡した。その一方で秋田あきたこまちは子会社のコメ卸が秋田県産あきたこまちとして精米販売したのである。秋田あきたこまちと福島雑銘柄の銘柄間格差(物質)を利用したベーシス取引と言える。これは各産地銘柄の価格差をどう捉えるかという意味でかなり高度な取引だが、空間を利用した取引はわかりやすい。例えば秋田あきたこまち1等が産地置き場1万3000円で買えたとするとそれが東京で1万4000円で売れるのなら運賃が600円なら確実に400円の利益を確保できる。また、時間を利用した取引では先物市場で2か月後の価格が今よりも500円高い価格が付いていたとするとその期間の保管料金が400円であれば、当限を買って2か月後に売りつなげば100円の利益を確保できる。こうした取引ができるので先物市場は「価格の平準化作用」があるのは常識で、投機によって価格が乱高下するというのはまったくの認識不足であるというしかない。実際、試験上場の10年間で投機による価格の乱高下など一度も起きていない。

なぜ穀物メジャーが堂島取でない取引所とコメの上場について意見交換しているのかというと、この穀物メジャーに言わせると現物市場だけあって先物市場がないというのは世界的にもあり得ないとみているからである。2兆2000億円もの売上げがある巨大企業であっても穀物の価格変動に晒されるのを回避するにはリスクヘッジできる先物市場がなければならないのである。三大穀物の一つ、コメの市場に楔を打ち込むためにも東アジアに拠点を作りたいので理想的には日本にコメ先物取引所があって欲しいのだが、どうしてもだめなら大連商品取引所に日本米を共用品として上場してもらっても仕方ないと言い出すかもしれない。

重要な記事

最新の記事

-

【特殊報】キュウリ退緑黄化病 県内で初めて発生を確認 三重県2026年2月13日

【特殊報】キュウリ退緑黄化病 県内で初めて発生を確認 三重県2026年2月13日 -

(473)設計思想の違い3:ブラジル・豪州・日本の比較から見えてくるもの【三石誠司・グローバルとローカル:世界は今】2026年2月13日

(473)設計思想の違い3:ブラジル・豪州・日本の比較から見えてくるもの【三石誠司・グローバルとローカル:世界は今】2026年2月13日 -

「青森もりもり応援キャンペーン」対象商品の送料0円&全商品20%OFF JAタウン2026年2月13日

「青森もりもり応援キャンペーン」対象商品の送料0円&全商品20%OFF JAタウン2026年2月13日 -

濃厚な甘さとジューシーな果汁「デコポン&せとかフェア」20日から開催 JA全農2026年2月13日

濃厚な甘さとジューシーな果汁「デコポン&せとかフェア」20日から開催 JA全農2026年2月13日 -

素材の旨味を引き出す調味料「エーコープ塩こうじパウダーフェア」開催 JA全農2026年2月13日

素材の旨味を引き出す調味料「エーコープ塩こうじパウダーフェア」開催 JA全農2026年2月13日 -

銀座三越みのりみのるマルシェ「豊橋の実り」21日に開催 JA全農2026年2月13日

銀座三越みのりみのるマルシェ「豊橋の実り」21日に開催 JA全農2026年2月13日 -

JAタウン「年度末大決算セール」開催中 対象商品が20%OFF2026年2月13日

JAタウン「年度末大決算セール」開催中 対象商品が20%OFF2026年2月13日 -

「まるごと旬の豊橋フェア」直営飲食店舗で21日から開催 JA全農2026年2月13日

「まるごと旬の豊橋フェア」直営飲食店舗で21日から開催 JA全農2026年2月13日 -

「北海道地チーズ博 2026」開幕 波瑠が語るチーズのある暮らし ホクレン2026年2月13日

「北海道地チーズ博 2026」開幕 波瑠が語るチーズのある暮らし ホクレン2026年2月13日 -

「トゥンクトゥンク」が福岡・札幌・仙台でGREEN×EXPO 2027をPR 2027年国際園芸博覧会協会2026年2月13日

「トゥンクトゥンク」が福岡・札幌・仙台でGREEN×EXPO 2027をPR 2027年国際園芸博覧会協会2026年2月13日 -

「第36回ヤンマー学生懸賞論文・作文」大賞・金賞作品を表彰 ヤンマーアグリ2026年2月13日

「第36回ヤンマー学生懸賞論文・作文」大賞・金賞作品を表彰 ヤンマーアグリ2026年2月13日 -

鳥インフル 米国からの生きた家きん、家きん肉等 輸入を一時停止 農水省2026年2月13日

鳥インフル 米国からの生きた家きん、家きん肉等 輸入を一時停止 農水省2026年2月13日 -

鳥インフル ブルガリアからの家きん肉等 輸入を一時停止 農水省2026年2月13日

鳥インフル ブルガリアからの家きん肉等 輸入を一時停止 農水省2026年2月13日 -

静岡県農産物ファン拡大とブランド定着へ「頂フェア」首都圏のヤオコーで開催2026年2月13日

静岡県農産物ファン拡大とブランド定着へ「頂フェア」首都圏のヤオコーで開催2026年2月13日 -

「近いがうまい埼玉産」農産物フェア第3弾「いちご」PR 埼玉県2026年2月13日

「近いがうまい埼玉産」農産物フェア第3弾「いちご」PR 埼玉県2026年2月13日 -

福島・富岡に青果物流の中継拠点を開設 東北広域の安定供給へ 福岡ソノリク2026年2月13日

福島・富岡に青果物流の中継拠点を開設 東北広域の安定供給へ 福岡ソノリク2026年2月13日 -

栃木県産木材100%「地産・地消」木造店舗が宇都宮にオープン セブン‐イレブン2026年2月13日

栃木県産木材100%「地産・地消」木造店舗が宇都宮にオープン セブン‐イレブン2026年2月13日 -

草刈り機ラジコンハンマナイフモア「ZHM1550RR-RC」新発売 ハスクバーナ・ゼノア2026年2月13日

草刈り機ラジコンハンマナイフモア「ZHM1550RR-RC」新発売 ハスクバーナ・ゼノア2026年2月13日 -

全国青果流通の中心地・大田市場に常設ショールームを新設 エフピコチューパ2026年2月13日

全国青果流通の中心地・大田市場に常設ショールームを新設 エフピコチューパ2026年2月13日 -

水田除草ロボット「ミズニゴール」最新モデルの販売・レンタル予約受付 ハタケホットケ2026年2月13日

水田除草ロボット「ミズニゴール」最新モデルの販売・レンタル予約受付 ハタケホットケ2026年2月13日