【マイナス金利政策】アベノミクス 行き詰まる 地域経済・国民生活を破壊2016年3月22日

鳥畑与一(静岡大学人文社会科学部教授)

国が発行する国債の相当部分は市中銀行が購入している。その国債を日銀が市中銀行から購入し、銀行に資金をじゃぶじゃぶと供給すればインフレになって物価が上がる、というのがアベノミクスの金融政策だ。しかし、景気は一向に良くならず企業などに資金を借りようという元気は出ないから、銀行は日銀に資金を預けたままにしておいた。それでも金利が入り銀行は利益を得ることができるからだ。そこで黒田日銀総裁が考えたのはマイナス金利。預けておけば損になるからと銀行は資金を市中に回し景気がよくなるだろうとの目論見だという。果たしてうまくいくのか? マイナス金利政策とは何か。静岡大学の鳥畑与一教授に解説してもらった。

本年1月末のマイナス金利導入決定が、大きな驚きとともに、これからどうなるのか? という不安を拡げています。期待された円安と株高への効果が見られない一方で、弊害が目立つようになっています。日銀はデフレ克服策として「中央銀行の歴史のなかでおそらく最も強力な枠組み」としていますが、果たして国民生活にどのような影響を与えるのでしょうか。

本年1月末のマイナス金利導入決定が、大きな驚きとともに、これからどうなるのか? という不安を拡げています。期待された円安と株高への効果が見られない一方で、弊害が目立つようになっています。日銀はデフレ克服策として「中央銀行の歴史のなかでおそらく最も強力な枠組み」としていますが、果たして国民生活にどのような影響を与えるのでしょうか。

◆貸し手が金利を払う!?

国際的に「ネガティブ金利」(Negative Interest Rate)と呼ばれる名目金利のマイナス化は、「貸手が金利を支払い、借手が金利を受取る」ことで、従来の金融仲介の仕組みを180度転換するものです。金利がゼロ以下になれば、銀行は貸しても儲かりませんし、預金をすると損をするわけですから、これまでのゼロ金利政策でも名目金利はゼロ以下には下げられない「ゼロ金利の制約」が存在すると考えられて来ました。ところが2014年に欧州中央銀行(ECB)が導入し、ECB非加盟の3カ国にも拡がったマイナス金利政策(表1)は、次第にマイナス金利幅が拡大され、長期的な金融緩和策となっています。

国際的に「ネガティブ金利」(Negative Interest Rate)と呼ばれる名目金利のマイナス化は、「貸手が金利を支払い、借手が金利を受取る」ことで、従来の金融仲介の仕組みを180度転換するものです。金利がゼロ以下になれば、銀行は貸しても儲かりませんし、預金をすると損をするわけですから、これまでのゼロ金利政策でも名目金利はゼロ以下には下げられない「ゼロ金利の制約」が存在すると考えられて来ました。ところが2014年に欧州中央銀行(ECB)が導入し、ECB非加盟の3カ国にも拡がったマイナス金利政策(表1)は、次第にマイナス金利幅が拡大され、長期的な金融緩和策となっています。

【表1 マイナス金利導入国】

「ゼロ金利の制約」突破のメカニズムの起点は、銀行が中央銀行に保有する当座預金勘定等から金利を徴収することです。 例えばECBは、超過準備金から現在0.4%の金利を徴収しています。銀行にとって中央銀行に資金を眠らせておくと損をするためマイナス金利でも資金運用をし、その結果、長短金融市場でマイナス金利が拡がっていくわけです。

貸出しでもマイナス金利となれば、銀行は預金に金利を支払う収益源が無くなり、貸出資金源としての預金を集める経済的必要性も無くなります。その結果、銀行は、預金へのマイナス金利適用で貸出費用を預金者に転嫁するか、逆に預金保管料を徴収することを迫られるわけです。

◆欧州では弊害懸念も

しかし、欧州でも、大口預金や一部の住宅ローンなどでのマイナス金利適用の事例は発生していますが、小口預金や企業貸出におけるマイナス金利は発生していません。 ただし、貸出金利が低下する一方で、小口預金金利はゼロ金利資産でもある貨幣への転換(預金流出)が発生する危険性があるためマイナス金利とはなっていません。そのため銀行の利ザヤ縮小が進み、資産運用利回り低下もあいまって銀行収益低下が深刻化し、昨年銀行株価が大幅に下落しました。また住宅バブルの発生への対応や収益確保のため住宅ローンなどの一部金利の引き上げに逆に追い込まれた金融機関も現れています。

欧州では当初マイナス金利導入によるユーロ安効果が実現しましたが、現在では導入前と同じ水準に戻ったとされます。企業向け貸出しも増大せず、実体経済や物価への短期的に期待された効果は無く、マイナス金利の拡大と長期化で財政規律の喪失や金融政策への信頼性の低下などの弊害の顕在化が懸念されているのです(表2)。

【表2 マイナス金利の効果と弊害について】

実体経済とかけ離れ

◆金利政策もう限界

日本では異次元の量的緩和で日銀当座預金勘定が約260兆円と欧州と比べても突出した規模となっており、準備金の85%にマイナス金利を適用しているECB型では銀行収益へのマイナス影響が大きくなるため、階層的なマイナス金利の適用を行っています(表3)。

【表3 マイナス金利適用の仕組み】

黒田日銀総裁は「貸出金利を引下げ、投資や消費にプラスの影響を与えることを狙っている点では、これまでの大規模な金融緩和と基本的に違いはない」というように、マイナス金利政策は金利引下げによる景気刺激政策の延長線上にあるものです。実際、貸出金利や住宅ローン、そして預金金利なども低下しています(表4)。預金金利低下幅以上に貸出金利低下幅が大きいため景気刺激効果は大きいとされます。

【表4 マイナス金利導入後の民間金利の変化】

ということは、まず従来のゼロ金利政策などの効果があったのか? という問いかけをする必要があります。

しかし、現実にはゼロ金利までの金利低下誘導の効果がありませんでした。「名目金利―予想インフレ率」である実質金利を異次元の金融緩和で低下させようとしましたが、予想インフレ率の引上げに失敗しているのが現実です。

そこで名目金利のほうをマイナスにすることで実質金利をより低い状態に誘導し景気を刺激しようとしたのが、マイナス金利政策と言えます。

しかし、実体経済は逆にマイナス成長に突入する事態となっています。たとえば住宅ローン金利を引き下げても、実質賃金の低下や住宅価格の高騰のため新規ローンには結びついていないと言われます。

このような金利政策の限界は、日本の需要不足というデフレ圧力の原因が金融面(通貨供給の不足や金利水準)にはないことを物語っています。実質賃金減少などの家計所得低迷や人口減少など実体経済に原因があり、実体経済の成長力を引き上げることこそが求められており、金融政策への過度の依存は弊害だけが大きいと言えます。

奪われるなけなしの資産

実際、これまでの低金利政策は、国民の家計金融資産から巨額の利子所得を奪って来ました。今回も預金金利低下や国債の約6割のマイナス金利化などが家計金融資産の運用面でのマイナスの影響をより深刻化させています。

今や家計は株などへのハイリスク運用でしか収益を期待できなくなっているわけです。生保では一時払い終身保険、一時払い年金保険の募集停止が広がりつつありますが、年金基金などの資産運用の収益率が低下することで国民の社会保障や老後の生活設計が困難になることが予想されます。

◆中小零細 さらに厳しく

また貸出金利低下による銀行の収益減少は、大手行以上に地方銀行を直撃することで貸出能力を大きく低下させることになります。リスクの高い中小零細企業への貸出がますます困難になることで地域経済の活性化を損なうことへの懸念が拡がっています。また預金金利からの手数料徴収も検討されていると言われており、まさに経済活性化が実現されない限り、マイナス金利のマイナスの負担が国民生活に先行してのしかかることになると思われます。

◆破滅に向かっている!?

最後に忘れてならないのは財政と日銀への信頼低下です。国債利回りはマイナス化し、国の借金の利払い負担が消滅するばかりか利益が発生することになります。このことは財政規律を崩壊させ、国の借金漬けをさらに深めることになります。

他方で、日銀は政策的なバブル価格での国債購入に伴う損失を負担することになります。銀行が購入した新規国債と保有国債を合わせて大量に国債を購入し続けることが限界に達した時に、国債のバブル価格が崩壊し、長期金利は逆に高騰することになります。

欧州では、ECBのマイナス金利幅の拡大と継続は、結局マイナス金利政策などの金融政策の限界を明らかにしたとされ、長期的な弊害の大きさへの警鐘の声が高まっているのです。

【ゼロ金利の制約】

ゼロ金利資産としての貨幣との交換回避のために、預金の名目金利はマイナスにはできないと考えられて来た。また貸出金利も儲けがなくなるゼロ金利以下では貸せないことになる。

(写真)日銀本店。マイナス金利政策の行方は...

重要な記事

最新の記事

-

【特殊報】ハクサイ黄化モザイク病 県内で初めて確認 愛知県2026年2月2日

【特殊報】ハクサイ黄化モザイク病 県内で初めて確認 愛知県2026年2月2日 -

消費減税の次の経済政策が見えない【森島 賢・正義派の農政論】2026年2月2日

消費減税の次の経済政策が見えない【森島 賢・正義派の農政論】2026年2月2日 -

【26年度生乳需給見通し】3年ぶり減産 脱粉在庫はコロナ禍水準に2026年2月2日

【26年度生乳需給見通し】3年ぶり減産 脱粉在庫はコロナ禍水準に2026年2月2日 -

在庫報告、民間備蓄に「疑問」 チェーンストア協会が食糧法見直しで要望2026年2月2日

在庫報告、民間備蓄に「疑問」 チェーンストア協会が食糧法見直しで要望2026年2月2日 -

「所得補償制度」与野党で賛否真っ二つ 令和の百姓一揆実行委が政党アンケート 2026衆院選2026年2月2日

「所得補償制度」与野党で賛否真っ二つ 令和の百姓一揆実行委が政党アンケート 2026衆院選2026年2月2日 -

鳥獣害対策 みたけの里づくり協議会と奥三河高原ジビエの森が農水大臣賞2026年2月2日

鳥獣害対策 みたけの里づくり協議会と奥三河高原ジビエの森が農水大臣賞2026年2月2日 -

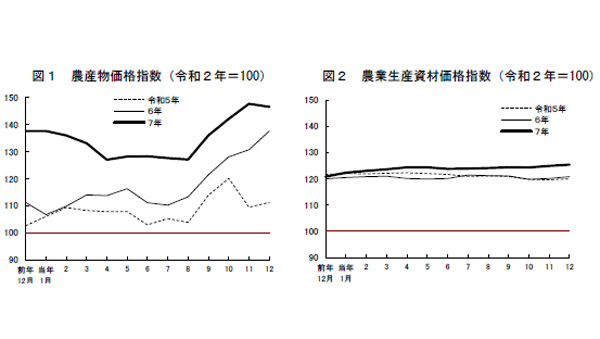

農業生産資材 前年同月比3.8%上昇 高止まり続く2026年2月2日

農業生産資材 前年同月比3.8%上昇 高止まり続く2026年2月2日 -

鳥獣害を超える! 全国サミットを開催 農水省2026年2月2日

鳥獣害を超える! 全国サミットを開催 農水省2026年2月2日 -

【スマート農業の風】(22)ブロックローテーション管理を軽労化2026年2月2日

【スマート農業の風】(22)ブロックローテーション管理を軽労化2026年2月2日 -

農林水産省「楽し味(たのしみ)プロジェクト」に参画 ABC Cooking Studio2026年2月2日

農林水産省「楽し味(たのしみ)プロジェクト」に参画 ABC Cooking Studio2026年2月2日 -

【今川直人・農協の核心】農業資源の活用(2)2026年2月2日

【今川直人・農協の核心】農業資源の活用(2)2026年2月2日 -

【人事異動】日本農業新聞(2月1日付)2026年2月2日

【人事異動】日本農業新聞(2月1日付)2026年2月2日 -

農業×スポーツで地域活性化「ディスカバー農山漁村の宝」に選定 JPFagri2026年2月2日

農業×スポーツで地域活性化「ディスカバー農山漁村の宝」に選定 JPFagri2026年2月2日 -

カンキツの害虫アゲハ類も退治「ケムシアタッカーEXベニカWエアゾール」新発売 KINCHO園芸2026年2月2日

カンキツの害虫アゲハ類も退治「ケムシアタッカーEXベニカWエアゾール」新発売 KINCHO園芸2026年2月2日 -

ウイロイドへの感染が「根頭がんしゅ病」の発病を抑制することを発見 農研機構2026年2月2日

ウイロイドへの感染が「根頭がんしゅ病」の発病を抑制することを発見 農研機構2026年2月2日 -

「ほこたいちごフェア」横浜ベイクォーターで開催中 茨城県鉾田市2026年2月2日

「ほこたいちごフェア」横浜ベイクォーターで開催中 茨城県鉾田市2026年2月2日 -

「ケンミン焼ビーフン」と「BE KOBE 農産物」コラボで販促イベント実施2026年2月2日

「ケンミン焼ビーフン」と「BE KOBE 農産物」コラボで販促イベント実施2026年2月2日 -

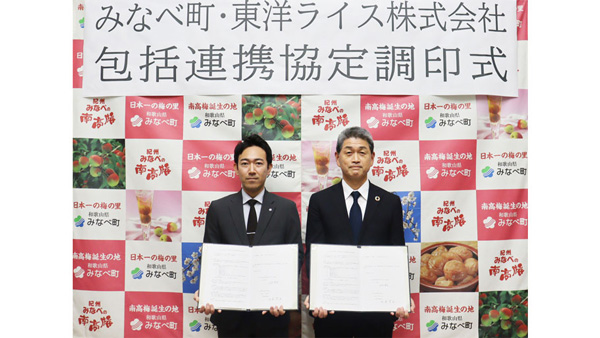

和歌山県みなべ町と包括連携協定を締結「金芽米」活用し健康増進、農業振興など 東洋ライス2026年2月2日

和歌山県みなべ町と包括連携協定を締結「金芽米」活用し健康増進、農業振興など 東洋ライス2026年2月2日 -

無人草刈機「ALLYNAV Taurus80E」JA主催デモ会や農業展示会など2月に開催2026年2月2日

無人草刈機「ALLYNAV Taurus80E」JA主催デモ会や農業展示会など2月に開催2026年2月2日 -

道内59市町村出展「北海道新規就農フェア」28日に開催2026年2月2日

道内59市町村出展「北海道新規就農フェア」28日に開催2026年2月2日