流通:激変する食品スーパー

【第1回】進む統合・合併買収「地産地消」の動き活発2015年3月25日

変化する市場リーダーの動向と今後の行く末

イオン主導による「首都圏スーパーマーケット連合」、「消費増税後の経営成績の2極化」など、食品スーパーマーケット業界は、今、大きなうねりの中にいる。現場の最前線では何が起きているのか、それによって青果(農産物)を中心とした生鮮流通はどのような影響を受けていくのか、現場事情に詳しいコンサルタント・榎本博之氏が鋭く分析する新シリーズ。

◆営業収益1兆円目指し

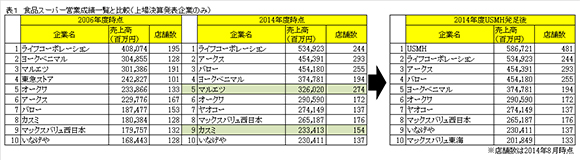

3月2日に「ユナイテッド・スーパーマーケット・ホールディングス(以下、USMH)」が誕生した。イオン系の食品スーパー3社(マルエツ、カスミ、マックスバリュ関東)が統合したもので、2014年2月期の3社合計の営業収益(※1)は5867億円と、5349億円のライフコーポレーション(以下、ライフ)を抜いて、食品スーパーマーケット業界(※2)の首位に躍り出た(表1)。さらに、20年までに営業収益1兆円、店舗数1000(現在481店舗)体制の構築を目指すという。

業界3位のアークスは、北海道・北東北を基盤として積極的にグループ化を進めている。「地域一番店」に狙いを絞り、競争力のあるチェーンとの合併買収で成長を加速している。06年に2297億円だった売上収益も、14年には4543億円と大幅に伸びており、15年決算では5000億円を達成する勢いだ。アークスの横山社長は今年に入り「(営業収益)1兆円を目指す」と明言した。USMHと並び、アークスが今後食品スーパー業界の台風の目になるのは間違いない。その他、合併買収を行いながら、成長している食品スーパーは多く、バローやオークワなども積極的に合併買収を行っている。

また、昨年4月の消費増税後、好調なのが首都圏を中心に展開する食品スーパーだ。実は、その中でも既存店の客数が昨年を上回っているのは3社(15年度半期決算報告)しかない。USMHのマルエツとヤオコー、そしてライフだ。ヤオコーとライフは12年に業務提携を結び、共同PB(プライベートブランド)「スターセレクト(STAR SELECT)」の販売や商品開発・調達、売場作りなどの取り組みを進めている。加えて、新規出店のスピードを加速させているのも特徴だ。共に、年間10店舗以上のペースで新規出店を進めており、集客力の高さを武器に、競合他店の大きな脅威となっている。客数が伸びていないところは、来期以降の収益に差が出る可能性が高い。

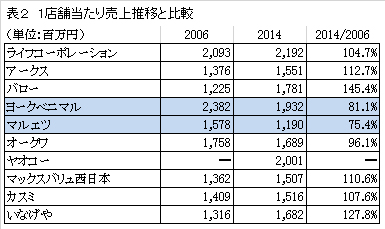

(上の表をクリックするとPDFファイルにリンクします)

◆「小型化」と「小商圏化」

また、南東北では7&I・ホールディングスグループのヨークベニマルの堅調さが目立っている。こちらも新規出店を積極的に進めており、競合他店の市場(マーケット)を切り崩し、自社の成長につなげている。表2は、営業収益を単純に店舗数で割った「1店舗当たりの営業収益」であるが、06年と比較して大幅に減少しているのが、マルエツとヨークベニマルの2社だ。共に方向性は同じだが、マルエツは「小型化」、ヨークベニマルは「小商圏化」がポイントになっている。マルエツは、人口が密集する首都圏において、小型店業態「マルエツプチ」を多数展開し、コンビニエンスストアとの違いを明確にした売場づくりで近隣の買い物客の需要を取り込んでいる。ヨークベニマルは、人口が減少傾向にある東北エリアにおいて、縮小する商圏に合わせたビジネスモデルを構築している。少ない商圏人口でも、来店頻度や商品単価の向上で売上をカバーしているのである。さらに、コスト配分を見直し、1店舗当たりの営業収益を引き下げても利益が確保できるように業務全般の改革に取り組んでいる。1店舗当たりの営業収益が下がっても、店舗数の増加ペースが大きければ、全体の営業収益は拡大する。拡大路線ばかりが成長の方向性の道筋とは限らないことをヨークベニマルやマルエツは示しているのである。

◆鮮度と個性がポイントに

さて、このように大きな岐路に立たされている食品スーパーマーケット業界であるが、生鮮流通にとってどんな影響が考えられるだろうか。

まずは、売上規模拡大に対する対応である。業界リーダーになるには「1兆円」が一つの物差しになりそうである。現状よりも倍近くの規模となる。また、リーダーにならずともトップ10入りするには絶えず成長を追い続ける必要がある。今後、食品スーパーマーケット業界では、全店同じ産地、クオリティの商品を調達・販売するのは至難の業となるだろう。そのため、大規模市場への取引集約はますます加速することは当然として、商社流通が増えてくるのは間違いない。

食品スーパー各社とも商社との結びつきを強くしており、商社自体も生鮮流通の取り組みを強化している。国内外からの多様な商品調達ルートに加え、機能性商品といったこれまでにないような付加価値を付けた商品の開発が進む。商社を「競合先」と見て、差別化を図る路線を進むか、または「連携先」と見て、協調しながら次の一歩を模索するか、近い将来、選択を迫られるだろう。

また、その一方で「産直品」や「地産池消」の動きが目立っている。「顔の見える」安心感と「地の利」を活かした鮮度訴求で、固定客の確保につなげている食品スーパーは多い。通常商品と産直品の併売で品揃えの幅を広げ、結果、お客様の選択肢が増え、店舗の魅力向上につながっている。安定した商品供給や品ぞろえの確保など課題は少なくないが、食品スーパーとの結びつきが強くなれば、大きなビジネスチャンスになるだろう。ここでは、規格の統一や標準化よりも「鮮度」が重視され、小ロットでも流通に乗せやすい。規模を求めながらも「個性」で差別化を図りたい食品スーパーにおいては、「大規模生産」、「小規模生産」の両面でチャンスがあるといえる。

今回は、総論として業界全体について説明してきたが、次回からは具体的なテーマで、食品スーパーの現場で起こっている変化について紹介していく。

※1:営業収益とは店舗での売上に加え、物流センターの使用料(フィー)や不動産収入を加えた合計の金額で、売上ランキングでは営業収益を使用する場合が多い。

※2:経済産業省の商業統計(現在は、経済センサスに統合)では、食品スーパーマーケットを「食品の売上高が全体の70%以上で、売場面積250平方メートル以上」と定義している。

重要な記事

最新の記事

-

百姓は〝徒党〟を組もう 農事組合法人栄営農組合前会長・伊藤秀雄氏2026年2月12日

百姓は〝徒党〟を組もう 農事組合法人栄営農組合前会長・伊藤秀雄氏2026年2月12日 -

将来の食料輸入に不安 80.6% 消費者動向調査 日本公庫2026年2月12日

将来の食料輸入に不安 80.6% 消費者動向調査 日本公庫2026年2月12日 -

【鈴木宣弘:食料・農業問題 本質と裏側】水田政策見直しで放棄されるのか、米価下落対策、転作交付金、国家備蓄2026年2月12日

【鈴木宣弘:食料・農業問題 本質と裏側】水田政策見直しで放棄されるのか、米価下落対策、転作交付金、国家備蓄2026年2月12日 -

【育成就労制度で変わる農業現場】「国際貢献」から「人材の育成・確保」へ(3)2026年2月12日

【育成就労制度で変わる農業現場】「国際貢献」から「人材の育成・確保」へ(3)2026年2月12日 -

【GREEN×EXPOのキーパーソン】グリーンを活用したイノベーションへ 東邦レオ・小山田哉氏2026年2月12日

【GREEN×EXPOのキーパーソン】グリーンを活用したイノベーションへ 東邦レオ・小山田哉氏2026年2月12日 -

アケビ―甘い果肉と苦い皮―【酒井惇一・昔の農村・今の世の中】第376回2026年2月12日

アケビ―甘い果肉と苦い皮―【酒井惇一・昔の農村・今の世の中】第376回2026年2月12日 -

振りかけるだけで食物繊維 米加工品「フリタス(FURI+)」開発 JA北大阪2026年2月12日

振りかけるだけで食物繊維 米加工品「フリタス(FURI+)」開発 JA北大阪2026年2月12日 -

愛知県下の農業系高校へ農機具等を寄贈 JA愛知信連2026年2月12日

愛知県下の農業系高校へ農機具等を寄贈 JA愛知信連2026年2月12日 -

葉の光合成速度 軽量・小型装置で高速・高精度に推定 農研機構2026年2月12日

葉の光合成速度 軽量・小型装置で高速・高精度に推定 農研機構2026年2月12日 -

「水田フル活用と作付最適化による高収益水田営農の実現」研究成果を発表 農研機構2026年2月12日

「水田フル活用と作付最適化による高収益水田営農の実現」研究成果を発表 農研機構2026年2月12日 -

初のオリジナルBS資材「藻合力」新発売 タキイ種苗2026年2月12日

初のオリジナルBS資材「藻合力」新発売 タキイ種苗2026年2月12日 -

【人事異動】クボタ(3月1日付)2026年2月12日

【人事異動】クボタ(3月1日付)2026年2月12日 -

農業の未来に革新を「Agri-Entrepreneur Summit 2026」開催 YUIME2026年2月12日

農業の未来に革新を「Agri-Entrepreneur Summit 2026」開催 YUIME2026年2月12日 -

食の宝庫 福岡県の「美味しい」集めた「福岡県WEEK」展開 カフェコムサ2026年2月12日

食の宝庫 福岡県の「美味しい」集めた「福岡県WEEK」展開 カフェコムサ2026年2月12日 -

まるまるひがしにほん 富山県「入善町観光物産」開催 さいたま市2026年2月12日

まるまるひがしにほん 富山県「入善町観光物産」開催 さいたま市2026年2月12日 -

クローラー型スマート草刈り機「タウラス80E」 スタートダッシュキャンペーン開始 マゼックス2026年2月12日

クローラー型スマート草刈り機「タウラス80E」 スタートダッシュキャンペーン開始 マゼックス2026年2月12日 -

「第4回全国いちご選手権」栃木県真岡市「とちあいか」が最高金賞 日本野菜ソムリエ協会2026年2月12日

「第4回全国いちご選手権」栃木県真岡市「とちあいか」が最高金賞 日本野菜ソムリエ協会2026年2月12日 -

邑久町漁協と魚料理を楽しむオンラインイベント開催 パルシステム2026年2月12日

邑久町漁協と魚料理を楽しむオンラインイベント開催 パルシステム2026年2月12日 -

藤岡市と子育て支援で連携 地域密着の「生協」ネットワーク発揮 パルシステム群馬2026年2月12日

藤岡市と子育て支援で連携 地域密着の「生協」ネットワーク発揮 パルシステム群馬2026年2月12日 -

東京農業大学 WEB版広報誌『新・実学ジャーナル 2026年2月号』発刊2026年2月12日

東京農業大学 WEB版広報誌『新・実学ジャーナル 2026年2月号』発刊2026年2月12日