アグロ多国籍企業の統合ー巨大化する世界の農薬企業2016年7月6日

昨年から今年にかけて、農薬・種子で圧倒的なシェアを持つ多国籍企業の合併・統合の動きが活発化している。その背景に何があるのかを探ってみた。

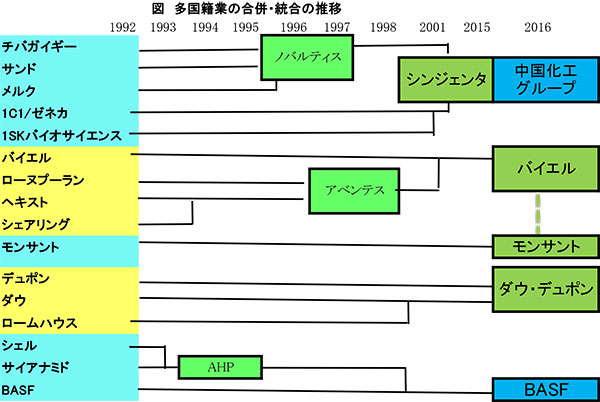

◆16社が6社に そして

グローバルな活動をする企業は、1992年には16社あった。それが21世紀に入ると下図のように、シンジェンタ(スイス)、バイエル(独)、BASF(独)、ダウ・アグロサイエンス(米国)、モンサント(米国)、デュポン(米国)の6社となり、この6社で世界の種子・農薬市場の70%近くを占めている。シンジェンタを除いた5社は、米国とドイツの企業だ。そしてこの6社の次にジェネリック専業会社が2社入り、日本の住友化学が10番目に入っている。ちなみにビッグ6の日本でのシェアは直販と原体製剤換算で40%前後だ。日本の企業がよく頑張っているともいえる。

グローバルな活動をする企業は、1992年には16社あった。それが21世紀に入ると下図のように、シンジェンタ(スイス)、バイエル(独)、BASF(独)、ダウ・アグロサイエンス(米国)、モンサント(米国)、デュポン(米国)の6社となり、この6社で世界の種子・農薬市場の70%近くを占めている。シンジェンタを除いた5社は、米国とドイツの企業だ。そしてこの6社の次にジェネリック専業会社が2社入り、日本の住友化学が10番目に入っている。ちなみにビッグ6の日本でのシェアは直販と原体製剤換算で40%前後だ。日本の企業がよく頑張っているともいえる。

下位グループで多少の変動があってもトップ6社は不動だろうと思っていたが、昨年から今年にかけていくつかの大きな動きがあり、われわれを驚かせた。

最初は、モンサントによるシンジェンタの買収提案だ。この提案をシンジェンタが拒否するが、その後、中国化工が買収提案をすると、これをシンジェンタは受け入れる。

そして昨年12月には、アメリカで長い歴史を誇るダウ・ケミカルとデュポンが対等合併することで合意し、新会社名は「ダウ・デュポン」となり、時価総額1300億ドルという巨大化学企業となる。

ダウ・デュポンは、統合後、農業関連会社、素材化学会社、特殊化学品会社の3つの独立した上場企業を設立する計画だというが、デュポン傘下にある種子会社・パイオニアがどういう存在になるのが不明な点が気になる。

さらに5月には、ドイツのバイエルがシンジェンタの買収に失敗したモンサントへ買収提案をし、モンサントはこれを拒否したと報じられているが、その後の動静は分からない。だが、後に説明するように本紙はこのM&Aは成立しないとみる。

こうしてかつての16社が統合・合併を繰り返すことで、4社または5社になるわけだが、その背景には何があるのか。

◆世界経済の停滞と開発費負担

一つは、世界的な人口の増加に加えて「途上国」が経済成長して「富裕国」になり、食生活の「肉食化」と油の消費が増え、トウモロコシや大豆など飼料を中心に穀物需要が拡大していくといわれてきた。だが、富裕国になると期待をされていた国々の経済成長に陰りが見え、農産物需要が減少傾向になってきた。

一つは、世界的な人口の増加に加えて「途上国」が経済成長して「富裕国」になり、食生活の「肉食化」と油の消費が増え、トウモロコシや大豆など飼料を中心に穀物需要が拡大していくといわれてきた。だが、富裕国になると期待をされていた国々の経済成長に陰りが見え、農産物需要が減少傾向になってきた。

そうした影響を受け、シンジェンタの2015年12月期決算は、売上げが前期より11%減少、純利益も17%減少と業績が落ち込んだ。モンサントもロイターなどの報道によれば「8月までの2016年度の純利益は約19億ドルと前年度の27億ドルを下回る見通し」だ。

日本とは異なり、欧米の株主(投資家)は期待された収益を上げないと、自分(株主)の利益を確保するために、トップの首をすげ替えたり、M&Aの提案をする。モンサントやシンジェンタの動きの背景には、そうした「モノ言う株主」の力が大きく働いたといえる。

経済的な陰りと同時に、彼らの経営に大きな影を落としているのは、研究開発費の負担の増大化もあげられる。

各社とも売上高の10~15%を研究開発費に充てているが、これには純粋に化合物を研究開発するための費用だけではなく、動植物に与える影響評価や土壌での分解とその影響、さらには水や空気を含めた環境への影響など、さまざまなリスクへの対応が迫られており、かつてに比べてプラスされる費用が増加「農薬は医療薬品の開発よりもコストがかかる」といわれる。

一方地球規模でみると、1950年ころは1haの農地で2人養えばよかったのが、世界の人口が90億人になるといわれる2030年には1haで5人養わなければならない。今の2倍以上の農産物収量を得なければならないが、15億6255万haという世界の耕地を2倍にすることは不可能だ。それでは何でそれを可能にするのか。バイオテクノロジーを含めた科学技術しかない。

だが、その技術開発が前述のように経営的には大きな負担となっている。同じような製品を開発しているのであれば、会社を統合することで負担を軽減するというのも、M&Aを促進する大きな要因だといえる。

余談だが、過去15年間に世界で開発された新規化合物(農薬)の35%は日本の企業によるものだという。世界的に新規化合物を開発する企業が減り、ビッグ6に収斂されていることを考えると、日本の農薬会社がいかに優れているか、もっと社会的に評価するべきではないかと思う。

◆双方にメリット シンジェンタ買収

モンサントのシンジェンタ買収はなぜ失敗したのか。それは一言でいえば、シンジェンタの株主にとってメリットがないからだ。なぜか? シンジェンタもモンサントも農薬会社であると同時に、種子なかでも遺伝子組換え(GM)種子が事業の大きな柱となっており、その中心的マーケットは米国だ。

米国の種子市場は、モンサントとパイオニア(デュポン)、シンジェンタでほぼ占められている。シンジェンタがモンサントに買収されれば、モンサントの米国でのシェアは強大になるが、それでは米国におけるシンジェンタの存在価値が低くなり、リストラされることが目に見えている。

一方で、中国化工傘下に入れば、新たに中国という大きな市場が手に入る。中国にとっても世界でトップレベルのバイオを含めた技術が手に入り、互いに補い合うことができる。これがシンジェンタが中国化工に買収された大きな要素だといえる。ちなみに、日本人には隣国ということもあって、中国には複雑な心理があるが、ヨーロッパ人にはそうした思いは薄く、アジアの大きな市場でしかないことも、この買収劇を成功させた要素だという分析をする人もいる。

◆米国の戦略担う モンサント

成立しないと本紙が見ているバイエルとモンサントはどうか。

モンサントは茎葉処理剤であるラウンドアップなど除草剤耐性や害虫抵抗性を持つコーンのGM種子を開発し、米国の重要な戦略物資である飼料用コーンを低コストで効率的に生産することを可能にしたことで、米国の「国策会社」ともいえる存在だ。モンサントがシンジェンタを買収できたらいままで以上に米国の戦略を支えることができるが、ドイツ資本になれば、いざというときにアメリカの戦略が脅かされる恐れが生まれる。そんなことをホワイトハウスやペンタゴンが許すのだろうか。

EUの政策もあってGM種子の開発に大きく遅れをとっているバイエルにすれば、モンサントはぜひ欲しい会社だろうが、米国の財閥・機関投資家にはユダヤ系アメリカ人が多いと聞く。ドイツ系資本の系列化を促進する案件をよしとはしないだろうという観測もある。だからこの話は成立しないと見たわけだ。

◆BASFはどこへ

こうみてくると、BASFの動向が不気味だともいえる。同社はベンチャー企業を買収したり、中国・上海に次いで、これから発展するといわれているインドのムンバイに研究開発分野人員の約4分の1を配した拠点を新設するなど、着々と基盤を強化している。そのうえで状況を見極めて新たなM&Aを考えているのかもしれない。まだまだ世界のアグリビジネスから目を離せないようだ。

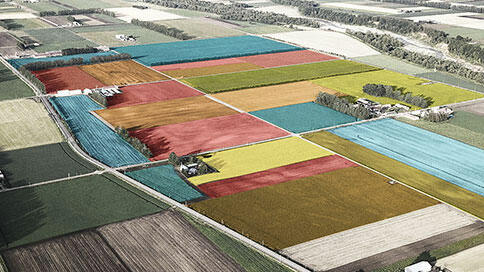

(写真)トウモロコシは米国の戦略物資

重要な記事

最新の記事

-

【特殊報】ハクサイ黄化モザイク病 県内で初めて確認 愛知県2026年2月2日

【特殊報】ハクサイ黄化モザイク病 県内で初めて確認 愛知県2026年2月2日 -

消費減税の次の経済政策が見えない【森島 賢・正義派の農政論】2026年2月2日

消費減税の次の経済政策が見えない【森島 賢・正義派の農政論】2026年2月2日 -

【26年度生乳需給見通し】3年ぶり減産 脱粉在庫はコロナ禍水準に2026年2月2日

【26年度生乳需給見通し】3年ぶり減産 脱粉在庫はコロナ禍水準に2026年2月2日 -

在庫報告、民間備蓄に「疑問」 チェーンストア協会が食糧法見直しで要望2026年2月2日

在庫報告、民間備蓄に「疑問」 チェーンストア協会が食糧法見直しで要望2026年2月2日 -

「所得補償制度」与野党で賛否真っ二つ 令和の百姓一揆実行委が政党アンケート 2026衆院選2026年2月2日

「所得補償制度」与野党で賛否真っ二つ 令和の百姓一揆実行委が政党アンケート 2026衆院選2026年2月2日 -

鳥獣害対策 みたけの里づくり協議会と奥三河高原ジビエの森が農水大臣賞2026年2月2日

鳥獣害対策 みたけの里づくり協議会と奥三河高原ジビエの森が農水大臣賞2026年2月2日 -

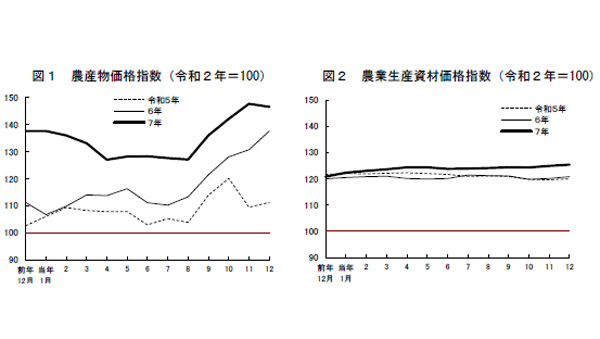

農業生産資材 前年同月比3.8%上昇 高止まり続く2026年2月2日

農業生産資材 前年同月比3.8%上昇 高止まり続く2026年2月2日 -

鳥獣害を超える! 全国サミットを開催 農水省2026年2月2日

鳥獣害を超える! 全国サミットを開催 農水省2026年2月2日 -

【スマート農業の風】(22)ブロックローテーション管理を軽労化2026年2月2日

【スマート農業の風】(22)ブロックローテーション管理を軽労化2026年2月2日 -

農林水産省「楽し味(たのしみ)プロジェクト」に参画 ABC Cooking Studio2026年2月2日

農林水産省「楽し味(たのしみ)プロジェクト」に参画 ABC Cooking Studio2026年2月2日 -

【今川直人・農協の核心】農業資源の活用(2)2026年2月2日

【今川直人・農協の核心】農業資源の活用(2)2026年2月2日 -

【人事異動】日本農業新聞(2月1日付)2026年2月2日

【人事異動】日本農業新聞(2月1日付)2026年2月2日 -

農業×スポーツで地域活性化「ディスカバー農山漁村の宝」に選定 JPFagri2026年2月2日

農業×スポーツで地域活性化「ディスカバー農山漁村の宝」に選定 JPFagri2026年2月2日 -

カンキツの害虫アゲハ類も退治「ケムシアタッカーEXベニカWエアゾール」新発売 KINCHO園芸2026年2月2日

カンキツの害虫アゲハ類も退治「ケムシアタッカーEXベニカWエアゾール」新発売 KINCHO園芸2026年2月2日 -

ウイロイドへの感染が「根頭がんしゅ病」の発病を抑制することを発見 農研機構2026年2月2日

ウイロイドへの感染が「根頭がんしゅ病」の発病を抑制することを発見 農研機構2026年2月2日 -

「ほこたいちごフェア」横浜ベイクォーターで開催中 茨城県鉾田市2026年2月2日

「ほこたいちごフェア」横浜ベイクォーターで開催中 茨城県鉾田市2026年2月2日 -

「ケンミン焼ビーフン」と「BE KOBE 農産物」コラボで販促イベント実施2026年2月2日

「ケンミン焼ビーフン」と「BE KOBE 農産物」コラボで販促イベント実施2026年2月2日 -

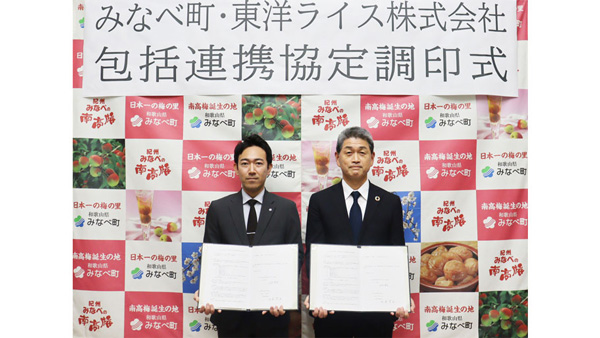

和歌山県みなべ町と包括連携協定を締結「金芽米」活用し健康増進、農業振興など 東洋ライス2026年2月2日

和歌山県みなべ町と包括連携協定を締結「金芽米」活用し健康増進、農業振興など 東洋ライス2026年2月2日 -

無人草刈機「ALLYNAV Taurus80E」JA主催デモ会や農業展示会など2月に開催2026年2月2日

無人草刈機「ALLYNAV Taurus80E」JA主催デモ会や農業展示会など2月に開催2026年2月2日 -

道内59市町村出展「北海道新規就農フェア」28日に開催2026年2月2日

道内59市町村出展「北海道新規就農フェア」28日に開催2026年2月2日