キャットボンド発行 ESG重視国内初 地震リスク証券化 JA共済連2023年4月28日

JA共済連は4月28日、国内初となる発行体であるJA共済連のSDGsおよびESG投資への取り組みに関する情報開示などを盛り込んだ、キャットボンド「Nakama 2023-1」を発行したと発表した。JA共済連が特別目的再保険会社である「Nakama Re Ltd」と再保険契約を締結し、建物更生共済の地震リスクを同社に移転する。Nakama社がJA共済連の地震リスクを対象としたキャットボンドを機関投資家に発行することで、JA共済連は将来の巨大地震に備えた資金を調達する。

発行金額は額面で2億2500万米ドル(約304億円)。期間は2023年4月~2028年4月(5年満期)。対象は日本国内の地震。利回りはクラス1が2.5%、クラス2が4.0%。

キャットボンドへの投資を行う機関投資家の多くは、発行体の環境問題への取り組みに関心を示しているため、発行の際に(1)JA共済連のSDGsなどへの取り組みに関する情報開示(2)機関投資家より調達した元本はグリーンプロジェクトの支援を行っている欧州復興開発銀行が発行する債券で運用(3)キャットボンド有効期間中にJA共済連が実施したESGテーマ型投資の内容についての情報開示の3点を加えた。

キャットボンドは大災害債とも呼ばれ、災害のリスクを投資家に分散させるために発行され、一定の条件が満たされると元本の減額、償還免除が行われる債権。今回は機関投資家は利回りを受け取ることができるが、定められた支払共済金を超える地震が発生した場合は、償還予定元本の一部または全部が減額されるという発行条件が設定されている。

重要な記事

最新の記事

-

シンとんぼ(181)食料・農業・農村基本計画(23)水田政策の見直し(2)2026年2月21日

シンとんぼ(181)食料・農業・農村基本計画(23)水田政策の見直し(2)2026年2月21日 -

みどり戦略対策に向けたIPM防除の実践(98)ナトリウムチャネルモジュレーター【防除学習帖】第337回2026年2月21日

みどり戦略対策に向けたIPM防除の実践(98)ナトリウムチャネルモジュレーター【防除学習帖】第337回2026年2月21日 -

農薬の正しい使い方(71)脂肪酸・フラボノイド合成阻害剤【今さら聞けない営農情報】第337回2026年2月21日

農薬の正しい使い方(71)脂肪酸・フラボノイド合成阻害剤【今さら聞けない営農情報】第337回2026年2月21日 -

【第72回JA全国青年大会】JAたいせつ青年部が千石興太郎記念賞2026年2月20日

【第72回JA全国青年大会】JAたいせつ青年部が千石興太郎記念賞2026年2月20日 -

【世界を診る・元外交官 東郷和彦氏】高市外交の"薄氷" 日中の"穴"大きく2026年2月20日

【世界を診る・元外交官 東郷和彦氏】高市外交の"薄氷" 日中の"穴"大きく2026年2月20日 -

(474)18期の卒論発表、無事終了!【三石誠司・グローバルとローカル:世界は今】2026年2月20日

(474)18期の卒論発表、無事終了!【三石誠司・グローバルとローカル:世界は今】2026年2月20日 -

和歌山の柑橘が20%OFF「年度末大決算セール」開催中 JAタウン2026年2月20日

和歌山の柑橘が20%OFF「年度末大決算セール」開催中 JAタウン2026年2月20日 -

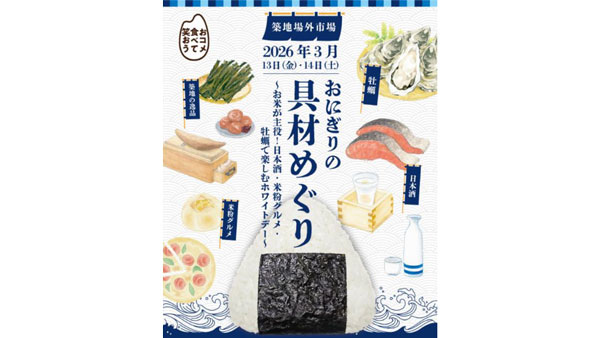

築地場外市場「おにぎりの具材めぐり」イベントに協力 JA全農2026年2月20日

築地場外市場「おにぎりの具材めぐり」イベントに協力 JA全農2026年2月20日 -

幻の黒毛和牛「東京ビーフ」販売開始 JAタウン2026年2月20日

幻の黒毛和牛「東京ビーフ」販売開始 JAタウン2026年2月20日 -

「東京バル」へ出資 食分野での社会課題解決に期待 あぐラボ2026年2月20日

「東京バル」へ出資 食分野での社会課題解決に期待 あぐラボ2026年2月20日 -

大阪府のこども園で食育授業 JA熊本経済連2026年2月20日

大阪府のこども園で食育授業 JA熊本経済連2026年2月20日 -

築地で体験型イベントに参画 「おにぎりの具材めぐり」3月開催 アサヒパック2026年2月20日

築地で体験型イベントに参画 「おにぎりの具材めぐり」3月開催 アサヒパック2026年2月20日 -

栃木米アンバサダー「U字工事」登場「とちぎの星」PRイベント和歌山で開催2026年2月20日

栃木米アンバサダー「U字工事」登場「とちぎの星」PRイベント和歌山で開催2026年2月20日 -

秋田県仙北市と雇用対策に関する包括連携協定を締結 タイミー2026年2月20日

秋田県仙北市と雇用対策に関する包括連携協定を締結 タイミー2026年2月20日 -

農水省「食品ロス削減等緊急対策事業」公募開始 流通経済研究所2026年2月20日

農水省「食品ロス削減等緊急対策事業」公募開始 流通経済研究所2026年2月20日 -

日本・フィリピン 農水産物貿易振興連絡協議会設立 Tokushima Auction Market2026年2月20日

日本・フィリピン 農水産物貿易振興連絡協議会設立 Tokushima Auction Market2026年2月20日 -

中性子線照射による小ギクの高速品種改良 有効性が学術誌で発表 QFF2026年2月20日

中性子線照射による小ギクの高速品種改良 有効性が学術誌で発表 QFF2026年2月20日 -

持続可能な食料生産の実践を確認 旭市で「公開確認会」開催 パルシステム千葉2026年2月20日

持続可能な食料生産の実践を確認 旭市で「公開確認会」開催 パルシステム千葉2026年2月20日 -

札幌イノベーションファンドを引受先に第三者割当増資を実施 テラスマイル2026年2月20日

札幌イノベーションファンドを引受先に第三者割当増資を実施 テラスマイル2026年2月20日 -

高崎・寺尾中学校で特別授業 カードゲームから考える持続可能な未来の作り方 パルシステム群馬2026年2月20日

高崎・寺尾中学校で特別授業 カードゲームから考える持続可能な未来の作り方 パルシステム群馬2026年2月20日