免税事業者からも消費税 インボイスにどう対処するか 浅野純次・元東洋経済新報社社長2023年9月22日

インボイス制度が10月から始まる。農業関係者からも困惑が広がるが「インボイスにどう対処するか」をテーマに経済に詳しい石橋湛山記念財団評議員などを務める浅野純次氏に緊急寄稿してもらった。

10月1日からいよいよインボイス制度が始まります。個人事業者などこれまで消費税と関係なくビジネスをしてきた人たちにも大きく関わってくる制度だけに不安感が広がっています。先般、フリーランスの人たちが「反対」の声を上げて話題になりました。どういう制度か、どう対処したらいいのか、考えていきます。

まず「インボイスって何?」から。インボイスinvoiceというのは、①「送り状」または②「請求書」「仕入れ書」のことで、輸出などで必須の書類として使われるのは①、今回、話題になっている書類は②です。お役所は「インボイス制度」と呼んでいますが、正式には「適格請求書等保存方式」といい、「適格」という言葉がミソです。

「適格」請求書とは何か

何が、なぜ「適格」なのか。ちょっと長くなりますが、お付き合いください。出発点は、消費税に8%と10%の2種類あることです。税率が一律だったら適格請求書はごくごく簡単だったのですが、請求書での税額が明確でない、これをはっきりさせるというので、この制度がつくられました。

要するに「売り手が買い手に発行する消費税の納税額の証明書」といえばいいでしょうか。ここで売り手は農家として以後、話を進めます。具体的には請求書の内訳として消費税10%でいくら、8%でいくら、だから消費税額の合計はいくら、というのがインボイスの内実です。

つまり「適格」というのは、納税額(といっても納税免除になっている税額)が税務署にとってはっきりわかるから「適格」「適切」だということ。要するに国が免税事業者からも消費税をとるのに、税務手続き上、都合の良い制度といってよいでしょう。

焦点は売り上げ1000万円以下の事業主で、この人たちは消費税を支払う義務が免除されていました。例えば小さな商店主がお客さんに野菜や魚を売るときには価格+消費税という形で受け取っていたのに、その消費税を納税しないですむ。その分は「益税」とされます(「益税」というといかにも商店主がピンハネしているようで正確さを欠きますが、ここでは便宜的に「世間語」として紹介しておきます)。

これをつぶそうというのがインボイス制度の狙いです。なお消費税という呼称は不正確で、付加価値税または粗利税と呼ぶべきです。消費税と呼ぶことで無用の誤解、混乱が生じているのですが、紙数の関係上、詳しくは次の機会にということにしておきます。

というわけで、これまで免税業者だった人たちに、①インボイス制度による面倒な書類の作成と②新たに消費税負担(粗利800万円なら税率が8%として59万円=注)が課せられるために「二重に」苦しむ、というので反対運動が広がっているのです。

[注] 8,000,000×(8/108)=592,592

農協特例と媒介者交付特例

さて農業関係者には具体的にどういう影響が出てくるのでしょうか。農家の場合でいうと、売り先によって状況はまるで異なってきます。まず農協ルートを考えてみます。農協経由の場合、農家は農協へ直接売るのではなく、販売委託された農協がスーパーやメーカーなどへ販売するのが普通です。このとき、個々の農家がスーパーなどへインボイスを提供することは不可能なわけで、①「農協特例」が適用されます。

具体的にはごくごく大雑把な表現をすれば、農協が見計らい計算方式によってスーパーなどへの適格請求書もどきを設定してくれると言ってよいでしょう。農家にとってはまことにあり

がたい話です。

農協以外でも、直売所やネット販売で産品を売る場合がありますが、これも農家と買い手を直接つなげることは事実上できないので、直売所の主催者やネット業者が仲介者になって取り仕切ってくれます。これを②「媒介者交付特例」といいます。

ですから農協、直売所、EC(電子商取引)などに農産品を供給している限りでは、農家は課税事業者になってインボイス発行をする必要はありません。ついでにいうと、農家に直接関係はない話ですが、スーパーやメーカーは、農協が発行する関連書類によって仕入れ税額控除ができることになります。ただしこれを機会に農協の売り先が値下げを要求してくることもないとはいえず、農協と農家全体としてのマイナスには警戒が怠れません。

それはともかくとして、当面は、インボイスできりきり舞いする農家はそう多くはないでしょう。じっくり構えていてまず問題はないはずです。ただし、農家が農協を通さず、特定の業者とか飲食店チェーンなどに直接販売するかしている場合、あるいはこれからそのような販路を開拓しようという場合は、話が違ってきます。

その場合は、原則として農家は課税事業者となって消費税を支払わなければなりません。飲食店チェーンなどの側からいえば、インボイスなしでは仕入れ税額控除ができなくなり、農家などの仕入先の「益税」を自ら負担せざるをえなくなるからです。

それでは困るので買い手の飲食店としては、①売り手の農家にインボイスを要求する(つまり農家が課税事業者になる)か②農家に消費税分の値下げを要求するでしょう。③受け入れてくれないなら買うのをやめざるをえないと泣き言を言う(または脅しをかける)可能性もあります。

独禁法上の問題もあり、農家にどの程度の圧力をかけるかは微妙ですが、この件で葉タバコ農家に対し圧力をかけた日本たばこ産業の例もあります。いずれにせよ、値下げに応じない取引先から買うのをやめること自体は、常に優越的地位の乱用になるとは限らないので、十分な警戒が必要です。

なお、直売所やECサイト、あるいはその他のケースであっても、農家に対しインボイスを求めるケースはないとはいえません。その場合、売り先を失いたくなければ、①課税事業者になる②値下げ要求を受け入れる、のいずれかの対応をすることになります。

農家のインボイスは限定的

結論的にいうと、農家が今までどおり免税事業者でいるという選択をするのは、①農協、直売所、EC経由の売り上げが大半である、あるいは②農協など以外への販売実績があるにしてもその売り先がもっぱら免税事業所である(例えば小規模な商店、消費者サークルなど)、さらには③事務的負担をかぶるくらいなら値下げを受け入れたほうがよいと判断する――のいずれかの場合になると思われます。

ここで③について触れておくと、インボイス発行事業者になるということは、自らも肥料、農薬、飼料、機械類などの買い先からインボイスを受け取って保存、管理し、粗利益を算出することが必要になります。電卓がやっとでパソコンなどまず触らないという農家であれば、あまりに七面倒な事務処理にお手上げとなるかもしれません。

そこで頼りたくなるのが税理士やコンサルタントです。会計ソフトも出回っています。でもこれらに安易に依拠しないほうがいいでしょう。一般論だけで多額の顧問料を請求するいいかげんな人たちや実用性の低いソフトが少なくないからです。どうしても自分では無理と思ったら、まず頼れる知人を探す努力をしてください。

なおインボイス制度にはいろんな約束事があります。例えば、①制度開始後でも任意の日に登録申請することができる②逆に登録後でも免税事業者に戻ることができる(ただし即、登録取り消しとはいかない)③免税事業者にはみなし仕入れ率(農林漁業なら80%)による簡易課税方式があるのでこれを利用する手もある――などがそれで、特に③については細則がいろいろあるので農協のスタッフなどに相談するのがよいでしょう。

というわけで、一般の農家であればあまり慌てることはないはずです。周りをじっくり見渡して、どうしても動く必要があるとわかったらおもむろに動けばいいのです。インボイス制度に限りませんが、大事なのは、買い手と売り手が対等な立場に立つことです。不合理だと思うことがあったら、仲間と話し合うなり、農協などに問い合わせるなどしてください。

重要な記事

最新の記事

-

シンとんぼ(178)食料・農業・農村基本計画(19)農村の振興2026年1月31日

シンとんぼ(178)食料・農業・農村基本計画(19)農村の振興2026年1月31日 -

みどり戦略対策に向けたIPM防除の実践(95)JIRACの分類【防除学習帖】第334回2026年1月31日

みどり戦略対策に向けたIPM防除の実践(95)JIRACの分類【防除学習帖】第334回2026年1月31日 -

農薬の正しい使い方(68)エネルギー生成阻害タイプの除草剤【今さら聞けない営農情報】第334回2026年1月31日

農薬の正しい使い方(68)エネルギー生成阻害タイプの除草剤【今さら聞けない営農情報】第334回2026年1月31日 -

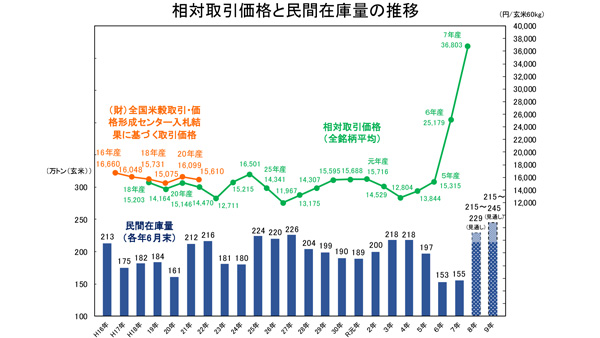

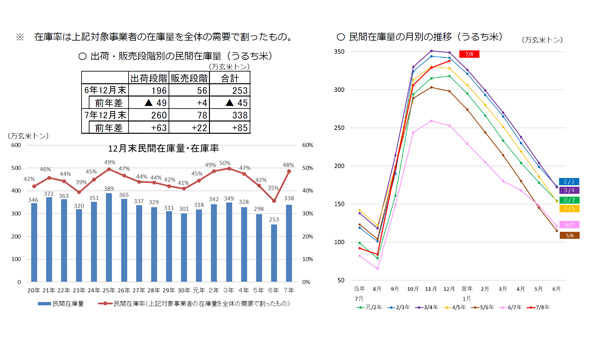

米の民間在庫量 338万玄米t 対前年比85万t増 12月2026年1月30日

米の民間在庫量 338万玄米t 対前年比85万t増 12月2026年1月30日 -

(471)設計思想の違い2(牛肉:豪州と日本)【三石誠司・グローバルとローカル:世界は今】2026年1月30日

(471)設計思想の違い2(牛肉:豪州と日本)【三石誠司・グローバルとローカル:世界は今】2026年1月30日 -

スーパーの米価 2週ぶりに低下 5kg4188円2026年1月30日

スーパーの米価 2週ぶりに低下 5kg4188円2026年1月30日 -

【26年度ホクレン乳価交渉】飲用、加工とも「据え置き」2026年1月30日

【26年度ホクレン乳価交渉】飲用、加工とも「据え置き」2026年1月30日 -

【農と杜の独り言】第8回 祭りがつなぐ協同の精神 農と暮らしの集大成 千葉大学客員教授・賀来宏和氏2026年1月30日

【農と杜の独り言】第8回 祭りがつなぐ協同の精神 農と暮らしの集大成 千葉大学客員教授・賀来宏和氏2026年1月30日 -

【人事異動】農水省(2月1日付)2026年1月30日

【人事異動】農水省(2月1日付)2026年1月30日 -

【肉とビールと箸休め ドイツ食農紀行】(5)アジアショップって何? 日本食はどこで買えるか2026年1月30日

【肉とビールと箸休め ドイツ食農紀行】(5)アジアショップって何? 日本食はどこで買えるか2026年1月30日 -

令和7年度スマート農業アクセラレーションサミット開く JA全農2026年1月30日

令和7年度スマート農業アクセラレーションサミット開く JA全農2026年1月30日 -

「おかやま和牛肉」「ピーチポークとんトン豚」特価販売 JAタウン2026年1月30日

「おかやま和牛肉」「ピーチポークとんトン豚」特価販売 JAタウン2026年1月30日 -

2月9日「肉の日」石川佳純が「和牛を食べよう」トレインチャンネルで動画放映 JA全農2026年1月30日

2月9日「肉の日」石川佳純が「和牛を食べよう」トレインチャンネルで動画放映 JA全農2026年1月30日 -

【人事異動】JA全農(2026年3月1日付)2026年1月30日

【人事異動】JA全農(2026年3月1日付)2026年1月30日 -

福島県産「あんぽ柿」至福のスイーツ登場 オンライン販売も JA全農福島2026年1月30日

福島県産「あんぽ柿」至福のスイーツ登場 オンライン販売も JA全農福島2026年1月30日 -

いわて牛が期間・数量限定で特別価格「いわての畜産生産者応援フェア」開催 JAタウン2026年1月30日

いわて牛が期間・数量限定で特別価格「いわての畜産生産者応援フェア」開催 JAタウン2026年1月30日 -

三井不動産発行のグリーンボンドに投資 ライフサイエンス領域に充当 JA共済連2026年1月30日

三井不動産発行のグリーンボンドに投資 ライフサイエンス領域に充当 JA共済連2026年1月30日 -

【役員人事】JA三井リースグループ(4月1日付)2026年1月30日

【役員人事】JA三井リースグループ(4月1日付)2026年1月30日 -

【役員人事】JA三井リース(4月1日付)2026年1月30日

【役員人事】JA三井リース(4月1日付)2026年1月30日 -

【人事異動】JA三井リースグループ(4月1日付)2026年1月30日

【人事異動】JA三井リースグループ(4月1日付)2026年1月30日